- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen

Eine Kreditkarte kostenlos und schnell zu beziehen ist an sich kein Problem. Wer die schnelle Kreditkarte möchte, muss Einiges beachten, um nicht am Ende drauf zu zahlen. Hierbei handelt es sich um Zusatzleistungen und Zusatzbedingungen, sowie versteckte Kosten, die die Freude an der kostenlosen Kreditkarte schnell vermiesen können. Die schnelle Generierung einer Kreditkarte kann mittels virtueller Kreditkarte erfolgen.

Doch was bietet eine schnelle Kreditkarte gratis sonst noch? Unser Kreditkarte kostenlos und schnell Ratgeber verrät es!

dkbWeiter zum Kreditkarten Testsieger: www.dkb.deInhaltsverzeichnis

Alle Fakten zum Ratgeber „Kreditkarte kostenlos und schnell“ im Überblick:

- Die Kreditkarte kann allgemein als Kombination aus Kredit und Girokonto verstanden werden.

- Zusätzliche Vergünstigungen sind oft an Bedingungen geknüpft, wie ein Mindestumsatz oder ein Girokonto.

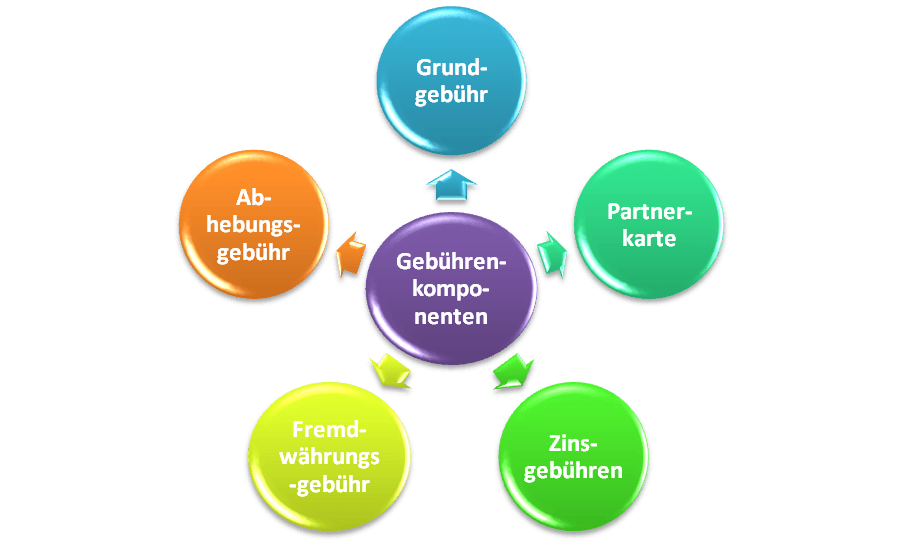

- Zusatzgebühren können bei Auslandsüberweisungen, Barabhebungen, Fremdwährungen, Partnerkarten und bei Zinsgebühren für die Inanspruchnahme des Kredits entstehen.

- Die virtuelle Kreditkarte bietet einen schnelleren Zugang als die physische Kreditkarte.

1. Wie funktioniert die Kreditkarte?

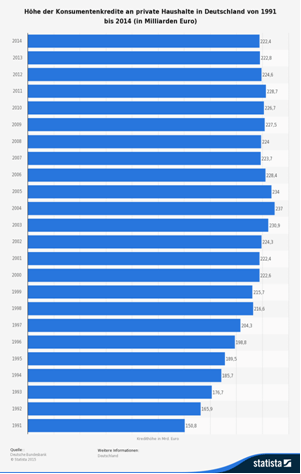

![]() Die Kreditkarte ist eine Form des Konsumentenkredits. Diesen kennt man in Form eines Kurzzeitkredits, Ratenkredits, Dispositionskredits oder eben auch als Kreditkarte. Kennzeichnend ist hierbei, dass der Verwendungszweck nicht relevant ist. Wofür das Geld also ausgegeben wird, ist unerheblich, Hauptsache der Schuldner zahlt das Geld innerhalb der gemachten Frist wieder zurück.

Die Kreditkarte ist eine Form des Konsumentenkredits. Diesen kennt man in Form eines Kurzzeitkredits, Ratenkredits, Dispositionskredits oder eben auch als Kreditkarte. Kennzeichnend ist hierbei, dass der Verwendungszweck nicht relevant ist. Wofür das Geld also ausgegeben wird, ist unerheblich, Hauptsache der Schuldner zahlt das Geld innerhalb der gemachten Frist wieder zurück.

Normalerweise werden Kredite, egal ob zweckgebunden oder nicht, erst bei der Bank beantragt, dann wird die Bonität des Schuldners überprüft und schließlich werden der Kreditrahmen und die Rückzahlungsoption geklärt. Im Falle einer Kreditkarte wird bereits ohne Notwendigkeit ein Kredit bis zu einem bestimmten Limit gewährt. Ob der Kreditkartenbesitzer diesen Kredit nun überhaupt wahrnimmt, nur in Teilen gebraucht oder komplett ausschöpft, liegt in dessen Ermessen.

Ist sie einmal genehmigt, kann sie jederzeit ohne Rückfragen verwendet werden. Kreditkarten können Monat für Monat genutzt und im nächsten Monat wieder zurückbezahlt werden. Je häufiger sie

Das Volumen an Konsumentenkrediten stagniert in den letzten Jahren

genutzt werden, umso mehr Vorteile kommen oft auf den Besitzer zu. So können die Jahresgebühren erstattet und ab einem gewissen Kreditvolumen sogar Sonderkonditionen freigeschaltet werden.

Zudem können die Daten der Kreditkarte dazu verwendet werden, um Zahlungen im Internet vorzunehmen. Die Kreditkarte funktioniert dann wie ein normales Girokonto. Gerade für diesen oft unsicheren Bereich wurden sogenannte virtuelle Kreditkarten entwickelt. Diese sind unter anderem temporär buchbar. Das bedeutet, dass sie nur für eine einzige Zahlung verwendet werden können. Damit wird das Kreditkartenkonto zusätzlich geschützt.

Wie hoch der Kreditrahmen nun ist, wird in der Regel individuell entschieden. Diese hängen wie bereits erwähnt von den Ergebnissen der Bonitätsprüfung ab, bei der sich die Kreditanbieter Schufa-Auskünfte einholen und das Einkommen näher durchleuchten. Außerdem ist es auch möglich, sich einen höheren Kreditrahmen zu erarbeiten. Dies gelingt, indem die Konten gedeckt sind und der Kreditrahmen regelmäßig ausgeschöpft wird.

Es gibt auch andere Anbieter, die keine individuellen Rahmen ausmachen. Hier müssen dann die entsprechenden Kriterien erfüllt sein, um eine Kreditkarte zu erhalten. Einer dieser Anbieter ist die Hanseatic Bank. Deren fester Kreditrahmen beläuft sich bei der Hanseatic Bank General Card auf 2.500 Euro.

2. Zusatzbedingungen bei Zusatzleistungen?

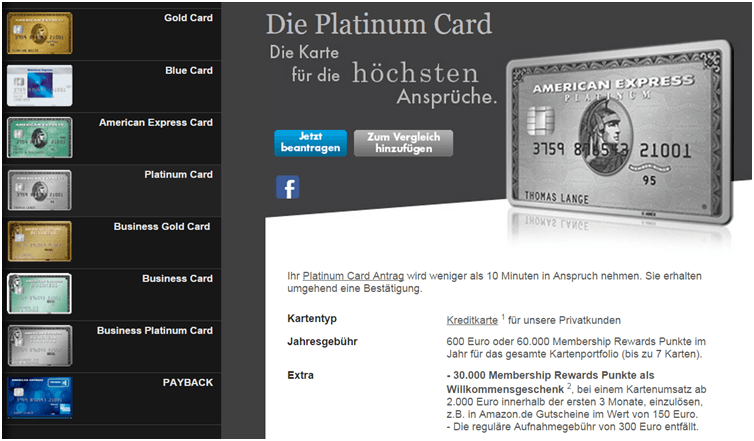

Hohe Leistungen bei hohen Gebühren von 600 Euro!

Dank des erhöhten Konkurrenzdrucks durch die vermehrten Vergleiche zahlreicher Kreditkarten-Vergleichs-Plattformen bieten inzwischen viele Kreditkartenanbieter vermehrt Zusatzleistungen an. Hierzu zählen die bei Finanzdienstleistern allgemein beliebten Versicherungen in allen Varianten. Gerade bei Kreditkartennutzern bietet sich auch immer gern die Reise-, Gepäck- und Leihwagenversicherung an.

![]() Online-Nutzer nehmen auch gerne das Angebot in Anspruch zusätzlichen Schutz auf die Lieferungen zu erhalten. Ebenfalls beliebt sind auch Rabatte oder Nachlässe auf Urlaubsbuchungen. Hier arbeiten einige Handelspartner der Kreditkartenunternehmen wie Visa oder MasterCard® oder auch die Kreditinstitute selber, wie American Express oder Diners Club mit Reiseanbietern zusammen. Das Rundum-Sorglos-Paket verspricht optimalen Service für die Kreditkartennutzer.

Online-Nutzer nehmen auch gerne das Angebot in Anspruch zusätzlichen Schutz auf die Lieferungen zu erhalten. Ebenfalls beliebt sind auch Rabatte oder Nachlässe auf Urlaubsbuchungen. Hier arbeiten einige Handelspartner der Kreditkartenunternehmen wie Visa oder MasterCard® oder auch die Kreditinstitute selber, wie American Express oder Diners Club mit Reiseanbietern zusammen. Das Rundum-Sorglos-Paket verspricht optimalen Service für die Kreditkartennutzer.

Natürlich darf man sich an dieser Stelle die Frage stellen: Und was kostet das den Nutzer? In einigen Fällen sind tatsächlich keine zusätzlichen Kosten zu erwarten, sondern es handelt sich um reine Werbemaßnahmen. Oftmals sind die Zusatzleistungen weniger an bestimmte Kosten, als an bestimmte Nutzungsbedingungen geknüpft. So können Reiseangebote zum Beispiel erst ab einem Kreditvolumen von mehreren Tausend Euro genutzt werden.

Beliebt ist auch die Erfordernis, dass die Kreditkarte mit dem Wahnsinnsangebot nur als Kuppelprodukt zum Girokonto zu beziehen ist. Dieses wiederum kostet dann auch gleich wieder Kontoführungsgebühren oder ist zumindest mit einem enormen Aufwand verbunden, da alle Kontodaten geändert werden müssen.

3. Auf diese 5 Gebühren gilt es zu achten!

![]() Um bei dem angesprochenen Thema zu bleiben: Egal ob bei Ratenzahlungen oder endfälliger Rückzahlung sind die Zinszahlungen zu thematisieren. Hier stellt sich zum Einen die Frage nach dem „Wann“ und zum anderen nach dem „Wie viel“. Viele Anbieter gewähren eine zinslose Rückzahlungsfrist von sechs bis acht Wochen. Doch einige verlangen bereits nach 30 Tagen eine Zinszahlung. Diese Fristen gilt es dringend zu beachten.

Um bei dem angesprochenen Thema zu bleiben: Egal ob bei Ratenzahlungen oder endfälliger Rückzahlung sind die Zinszahlungen zu thematisieren. Hier stellt sich zum Einen die Frage nach dem „Wann“ und zum anderen nach dem „Wie viel“. Viele Anbieter gewähren eine zinslose Rückzahlungsfrist von sechs bis acht Wochen. Doch einige verlangen bereits nach 30 Tagen eine Zinszahlung. Diese Fristen gilt es dringend zu beachten.

Ein weiteres Thema sind die Überweisungen ins Ausland. Insbesondere beim Online-Handel kann es auf der Suche nach dem günstigsten Angebot zu Überraschungen kommen. Hier sind sogar Bestellungen aus China oder Indien möglich. Die damit verbundenen Auslandsüberweisungen können je nach Anbieter zusätzliche Kosten verursachen.

Gleiches gilt für die Nutzung der Kreditkarte am Urlaubsort. Auch hier erfolgen Auslandsüberweisungen. Während man vom heimischen PC oftmals noch die Währung wählen kann, welche überwiesen werden soll – es empfiehlt sich die heimische – ist das beim Auto mieten in den USA oder in Marokko kaum möglich. Diese Abbuchungen erfolgen zumeist auch in einer Fremdwährung. Genau hier eröffnet sich der nächste Kostenfaktor: die Fremdwährungsgebühr.

An dieser Stelle ein kleiner Tipp: Sollte die Kreditkarte wirklich nur für den Urlaub angeschafft werden, sollte über eine Prepaid-Kreditkarte nachgedacht werden. Diese hat alle Vorteile einer Kreditkarte und den meisten wird der Unterschied auch nicht auffallen. Diese kann dann mit der entsprechenden Fremdwährung gefüllt werden. Das kostet dann nur eine einmalige Wechselgebühr. Zudem kann so der Kreditrahmen selber bestimmt werden.

Die Abhebung am Geldautomaten kann im Inland und Ausland thematisiert werden. Hier verlangen die verschiedenen Anbieter verschiedene Konditionen. Zwar gibt es auch Anbieter, die keine Gebühren verlangen, hier wird aber zumeist eine Grundgebühr bezahlt. Und selbst wenn der Kreditkartenanbieter keine Gebühren verlangt, kann der Betreiber des Geldautomaten Geld für die Auszahlung verlangen. Eine Garantie für kostenfreies Abheben gibt es nicht.

Hier können Kostenfallen lauern!

Auch sollte die Frage nach einer Partnerkarte nicht außer Acht gelassen werden. Gerade wenn das Konto gemeinsam geführt wird, möchten auch beide Zugriff auf die Karte haben. Für eine gemeinsame Nutzung müssen aber auch beide Partner eine Kreditkarte auf ihren Namen in den Händen halten. Je nach Anbieter können auch hier zusätzliche Gebühren auf die Nutzer zukommen.

4. Schneller Zugang zum Kredit

![]() Die virtuelle Kreditkarte kann innerhalb von maximal drei Tagen genutzt werden. Ist der Kreditkartenbesitzer bereits verifiziert worden, kann eine erneute Generierung einer Kreditkarte innerhalb weniger Sekunden erfolgen. Das Erstellen temporärer, virtueller Kreditkarten ist bei einigen Kreditanbietern kostenlos und wird gerne für Überweisungen ins Ausland oder auf unsicheren Seiten genutzt. Hier macht sich gerade die Schnelligkeit der Methode bezahlt.

Die virtuelle Kreditkarte kann innerhalb von maximal drei Tagen genutzt werden. Ist der Kreditkartenbesitzer bereits verifiziert worden, kann eine erneute Generierung einer Kreditkarte innerhalb weniger Sekunden erfolgen. Das Erstellen temporärer, virtueller Kreditkarten ist bei einigen Kreditanbietern kostenlos und wird gerne für Überweisungen ins Ausland oder auf unsicheren Seiten genutzt. Hier macht sich gerade die Schnelligkeit der Methode bezahlt.

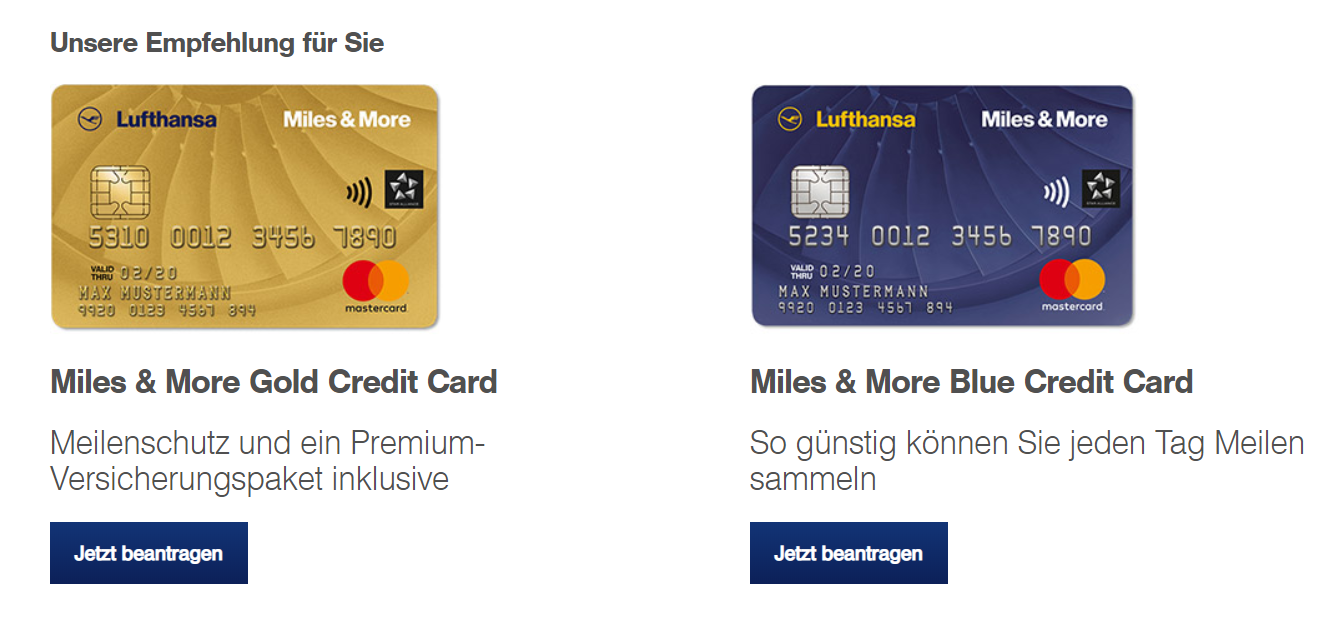

Die Kreditkarten-Empfehlung von Miles & More

Normale Kreditkarten benötigen einen Zeitraum von ca. 30 Tagen von der Antragsgenehmigung bis zum Versand von Plastikkarte und PIN. Natürlich kann der Prozess auch schneller vonstatten gehen, doch ist damit in der Regel nicht zu rechnen. Daher sollte man sich früh genug Gedanken über den Nutzen einer Kreditkarte machen und nicht erst die Kreditkarte schnell beantragen – nur wenige Tage vor Urlaubsbeginn.

5. Schnelle Kreditkarte – nicht mit dem Wunschmotiv

![]() Wer eine schnelle Kreditkarte und noch dazu noch ein Wunschmotiv möchte, muss häufig einen Kompromiss eingehen. Viele Banken und Organisationen, welche die Kreditkarten herausgeben, bieten mittlerweile die Möglichkeit, die Karte mit einem Wunschmotiv verschönert zu lassen. Dabei handelt es sich meist um bereits erstellte Motive aus verschiedenen Kategorien. Die Kunden können ihr entsprechendes Design auswählen, müssen dafür aber mit Zusatzkosten rechnen. Der Kartenversand erfolgt erfahrungsgemäß rasch, kann aber durch die Individualisierung der Karte verzögert werden. Wer die Kreditkarte schnell bekommen möchte, sollte deshalb darauf achten, wie lange die veranschlagten Zustellungszeiten für die Karte nach Genehmigung sind.

Wer eine schnelle Kreditkarte und noch dazu noch ein Wunschmotiv möchte, muss häufig einen Kompromiss eingehen. Viele Banken und Organisationen, welche die Kreditkarten herausgeben, bieten mittlerweile die Möglichkeit, die Karte mit einem Wunschmotiv verschönert zu lassen. Dabei handelt es sich meist um bereits erstellte Motive aus verschiedenen Kategorien. Die Kunden können ihr entsprechendes Design auswählen, müssen dafür aber mit Zusatzkosten rechnen. Der Kartenversand erfolgt erfahrungsgemäß rasch, kann aber durch die Individualisierung der Karte verzögert werden. Wer die Kreditkarte schnell bekommen möchte, sollte deshalb darauf achten, wie lange die veranschlagten Zustellungszeiten für die Karte nach Genehmigung sind.

Eigenes Foto dauert häufig länger

Das eigene Wunschmotiv auf der Karte zu haben, ist etwas ganz Besonderes. Damit wird die Visa oder MasterCard zu einem echten Unikat, denn die Kreditkarteninhaber können ihr eigenes Bild der Familie, dem letzten Urlaub und vieles mehr aufbringen lassen. Der Service kostet bei den meisten Kreditkartenherausgebern allerdings extra und ist häufig mit längeren Wartezeiten verbunden. Wer die Kreditkarte kostenlos beantragen würde und auf eine schnelle Zustellung hofft, der wird unter Umständen enttäuscht.

6. Kreditkarte schnell beantragen – ohne SCHUFA geht es schneller

![]() Eine Kreditkarte kostenlos beantragen geht erfahrungsgemäß viel schneller, wenn die SCHUFA nicht involviert ist. Der Grund ist einfach. Müssen die Kartenherausgeber zunächst die Abfrage bei der SCHUFA machen, kann es aufgrund der Bonitätsprüfung und internen Bewertungsrichtlinien zu Verzögerungen bei der Ausstellung der Karte kommen. Eine schnelle Kreditkarte ist damit häufig nicht möglich. Zwar sind die Verzögerungen mit einigen Tagen maximal nicht für jedermann signifikant, aber die Kreditkarte ohne SCHUFA wird sofort nach der Antragstellung bearbeitet.

Eine Kreditkarte kostenlos beantragen geht erfahrungsgemäß viel schneller, wenn die SCHUFA nicht involviert ist. Der Grund ist einfach. Müssen die Kartenherausgeber zunächst die Abfrage bei der SCHUFA machen, kann es aufgrund der Bonitätsprüfung und internen Bewertungsrichtlinien zu Verzögerungen bei der Ausstellung der Karte kommen. Eine schnelle Kreditkarte ist damit häufig nicht möglich. Zwar sind die Verzögerungen mit einigen Tagen maximal nicht für jedermann signifikant, aber die Kreditkarte ohne SCHUFA wird sofort nach der Antragstellung bearbeitet.

Warum geht Kreditkarte ohne SCHUFA schneller?

Benötigen die Nutzer kurzfristig eine Kreditkarte, kann die Entscheidung für eine Kreditkarte ohne SCHUFA einen zeitlichen Vorteil bringen. Die Kreditkarte kostenlos beantragen geht ganz einfach online bei verschiedenen Herausgebern. Nahezu alle Banken stellen mittlerweile auch eine Kreditkarte auf Guthabenbasis zu. Damit verbunden keine zusätzlichen Abfragen, denn die Kreditkarte wird ohne Verfügungsrahmen gewährt. Für die Herausgeber bedeutet das weniger Aufwand bei der Prüfung, stattdessen wird der Antrag zur Bearbeitung freigegeben und die Karte geht in Produktion. Meist steht eine schnelle Kreditkarte sogar innerhalb von wenigen Stunden nach der Beantragung als virtuelle Karte zur Verfügung. Bevor die Kreditkarteninhaber sie jedoch nutzen können, muss eine Einzahlung erfolgen. Viele Kunden bevorzugen die Karten auf Guthabenbasis vor allem wegen der finanziellen Kontrolle. Sie bestimmen selbst, wie viel Guthaben sie auf der Karte haben möchten und können nicht mehr ausgeben. Ein freier Verfügungsrahmen (Bonität vorausgesetzt) verführt schnell zu vielen Ausgaben und keine Überschuldung mit sich bringen. Wer das vermeiden und die Vorzüge einer Kreditkarte mit weltweiter Akzeptanz nutzen möchte, kann auf die guthabenbasierte Karte zurückgreifen.

7. Visa oder MasterCard – Welches ist die schnellere Kreditkarte?

![]() Bei der Auswahl für eine Kreditkarte sehen sich viele Kunden mit der Frage konfrontiert: Visa oder MasterCard – welche Kreditkarte ist besser? Beide Kreditkartenunternehmen sind weltweit verbreitet und akzeptiert. Sie sind vor allem für private Kunden konzipiert und werden von nahezu allen Banken und Organisationen in eigenen Versionen angeboten. Unterschiede gibt es hinsichtlich der Kosten des Designs und dem Leistungsumfang. Sowohl Visa als auch MasterCard stellen eine Basiskarte zu, welche häufig als kostenlose Zugabe zum Girokonto angeboten wird. Damit sind die Karteninhaber finanziell flexibel und können weltweit mit ihrer Kreditkarte agieren. Zahlungen im Ausland sind allerdings meist kostenpflichtig.

Bei der Auswahl für eine Kreditkarte sehen sich viele Kunden mit der Frage konfrontiert: Visa oder MasterCard – welche Kreditkarte ist besser? Beide Kreditkartenunternehmen sind weltweit verbreitet und akzeptiert. Sie sind vor allem für private Kunden konzipiert und werden von nahezu allen Banken und Organisationen in eigenen Versionen angeboten. Unterschiede gibt es hinsichtlich der Kosten des Designs und dem Leistungsumfang. Sowohl Visa als auch MasterCard stellen eine Basiskarte zu, welche häufig als kostenlose Zugabe zum Girokonto angeboten wird. Damit sind die Karteninhaber finanziell flexibel und können weltweit mit ihrer Kreditkarte agieren. Zahlungen im Ausland sind allerdings meist kostenpflichtig.

Karten mit Zusatzfunktionen

Visa und MasterCard gibt es auch als Varianten mit Zusatzfunktionen. Allerdings kosten diese Karten eine Jahresgebühr, welche sich im Rahmen zwischen 30 Euro und über 60 Euro bewegen kann. Je nach Art der Zusatzleistungen sind die Preise der Kreditkarten gestaffelt. Zu solchen Extras bei der Karte gehören Versicherungen oder das Sammeln von Bonuspunkten. Häufig gibt es mit der Karte auch Sonderkonditionen bei Partnerunternehmen. Als Ergänzung zu den gängigen Kreditkarten mit einigen Zusatzfunktionen gibt es auch die Premium-Karten. Sie sind meist in Gold oder Platin gehalten und bieten noch mehr Extras. Die Kosten für diese Karten sind allerdings deutlich höher und betragen jährlich nicht selten über 100 Euro. Mit diesen Kreditkarten haben die Kunden noch mehr Möglichkeiten und erhalten beispielsweise auf den Kartenumsatz einen bestimmten Anteil als Gutschrift erstattet.

Auch bei der MasterCard wird Sicherheit groß geschrieben

Beide Kreditkarten sind gefragt

Visa und MasterCard sind beides gefragte Kreditkarten. Die meisten Banken bieten entweder die Visa oder die MasterCard. Seiten können sich die Kunden aus beiden Karten entscheiden. Genau hier liegt die Einschränkung, denn der bereits Kunde bei einer Bank, muss häufig die Kreditkarte nehmen, welche die Bank zur Verfügung stellt. Da sich die beiden Karten allerdings in den Leistungsumfängen kaum unterscheiden, ist diese Einschränkung für die meisten Kunden kein Problem.

8. Das Fazit: Schnelle Kreditkarte ist möglich

![]() Es hört sich gut an, kostenlos eine Kreditkarte führen zu können. Doch leider ist im Leben selten etwas umsonst. Daher sollte beim Abschluss eines Kreditkartenvertrags besondere Aufmerksamkeit auf versteckte Kosten legen. Wer nicht viel Wert auf Zusatzleistungen legt und die Kreditkarte nur für Online-Geschäfte innerhalb Deutschlands nutzen will, kann hier sicherlich Geld sparen. Doch allen anderen können unter Umständen hohe Zusatzzahlungen entstehen. Daher empfiehlt es sich im Vorfeld gut die AGB zu prüfen und seine eigenen Erwartungen an die Kreditkarte damit zu vergleichen. Für eine schnelle Beantragung der Kreditkarte empfiehlt sich die Karte auf Guthabenbasis. Die konventionelle Kreditkarte mit Verfügungsrahmen dauert erfahrungsgemäß einige Tage länger. Wer allerdings die Kreditkarte kostenlos beantragen möchte, hat nur die Möglichkeit der gängigen Visa oder MasterCard, da die Prepaid Kreditkarten meist eine Jahresgebühr von ca. 30 Euro oder mehr kosten.

Es hört sich gut an, kostenlos eine Kreditkarte führen zu können. Doch leider ist im Leben selten etwas umsonst. Daher sollte beim Abschluss eines Kreditkartenvertrags besondere Aufmerksamkeit auf versteckte Kosten legen. Wer nicht viel Wert auf Zusatzleistungen legt und die Kreditkarte nur für Online-Geschäfte innerhalb Deutschlands nutzen will, kann hier sicherlich Geld sparen. Doch allen anderen können unter Umständen hohe Zusatzzahlungen entstehen. Daher empfiehlt es sich im Vorfeld gut die AGB zu prüfen und seine eigenen Erwartungen an die Kreditkarte damit zu vergleichen. Für eine schnelle Beantragung der Kreditkarte empfiehlt sich die Karte auf Guthabenbasis. Die konventionelle Kreditkarte mit Verfügungsrahmen dauert erfahrungsgemäß einige Tage länger. Wer allerdings die Kreditkarte kostenlos beantragen möchte, hat nur die Möglichkeit der gängigen Visa oder MasterCard, da die Prepaid Kreditkarten meist eine Jahresgebühr von ca. 30 Euro oder mehr kosten.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de

- Kredit von Privat: Eine Alternative zum Bankkredit? - 5. August 2019

- Kredit berechnen: Einfluss der Zinsen auf Kreditkosten - 5. August 2019

- Günstige Kreditkarte - 1. August 2019

- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen