- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen

Möchte man sich eine Kreditkarte zulegen, wird man zumeist von einem riesigen Angebot überrollt. Schnell ist klar, dass es auch zahlreiche Angebot ohne Jahresgebühr gibt. Doch was ist hier der Haken? Der Suchende muss sich selber die Frage stellen, was er von der Nutzung einer Kreditkarte erwartet und für welche Zwecke er diese nutzen will. Infolgedessen kann es dann zu einer Kosten-Nutzen-Analyse kommen, bei der schlichtweg alle Vorteile der Kreditkarte mit Jahresgebühr, gegen die Kreditkarte ohne Jahresgebühr abgewogen werden.

Doch was bietet eine Kreditkarte ohne Jahresgebühr sonst noch? Unser Kreditkarten ohne Jahresgebühr Überblick verrät es!

dkbWeiter zum Kreditkarten Testsieger: www.dkb.deInhaltsverzeichnis

Alle Fakten zum Ratgeber „Kreditkarte ohne Jahresgebühr“ im Überblick:

- Die Kreditkarten-Anbieter können über die Jahresgebühr die Kosten für den Verwaltungsaufwand und die Service-Angebote finanzieren.

- Für alltägliche Kreditkarten-Services, wie Barabhebungen, Auslandsüberweisungen oder Zinszahlungen können Gebühren berechnet werden.

- Mittels Bonus-, Cashback- und PayPal-System können die Jahresgebühren ausgeglichen werden.

- Bei sinkenden Jahresgebühren sinkt zumeist auch der Service, außer für Studenten.

1. Warum gibt es eine Jahresgebühr?

![]() Die berüchtigte „Jahresgebühr“ wird von vielen Dienstleistern in nahezu allen Sektoren erhoben. Hiermit sollen die anfallenden Verwaltungskosten und weitere Dienstleistungen gedeckt werden. Die Jahresgebühren werden bei Anbietern wie Visa und MasterCard® nicht von den Kreditkartenherstellern, sondern von ihren Handelspartnern, den Banken erhoben.

Die berüchtigte „Jahresgebühr“ wird von vielen Dienstleistern in nahezu allen Sektoren erhoben. Hiermit sollen die anfallenden Verwaltungskosten und weitere Dienstleistungen gedeckt werden. Die Jahresgebühren werden bei Anbietern wie Visa und MasterCard® nicht von den Kreditkartenherstellern, sondern von ihren Handelspartnern, den Banken erhoben.

Die Verwaltungsgebühren berechnen sich laut deren Angaben aus dem Aufwand die Kundendaten einzupflegen und auch weiterhin auf dem aktuellsten Stand zu halten. Die Servicekosten hingegen sind wiederum vom gewünschten Servicepaket abhängig. Getreu dem Motto: Guter Service kostet!, können die jährlichen Grundgebühren auch schon mal über 500 Euro betragen. Hier kann man dann allerdings von einer persönlichen Rundum-Betreuung ausgehen, die auch die Urlaubsplanung und die Vermittlung von Luxusgütern mit einschließt.

Ganz vorne in der Argumentationskette sind hier auch immer die angebotenen Versicherungen. Zu den Klassikern zählen die Reise-, Gepäck- und Leiwagenversicherung. Hinzu kommen inzwischen auch Versicherungen aus allen anderen Lebensversicherungen, bis hin zur Ticketversicherung, für den Fall, dass ein teures Event doch nicht wahrgenommen werden kann.

So bietet Amex zum Beispiel Versicherungen aus den Bereichen „Gesundheit & Vorsorge“, „Reisen & Lifestyle“, sowie verschiedene Rechtschutzversicherungen. Diese Angebote sind zum Teil in die Jahresgebühr inkludiert, wie zum Beispiel der Reiseversicherung bei der Amex Platinum Card. Andere Versicherungen müssen jedoch extra hinzu gebucht werden.

Die Platinum Card von American Express enthält standardmäßig eine Reiseversicherung

Zudem erkauft man sich über diesen Weg eine VIP-Behandlung an Flughäfen, auf Konzerten oder in Restaurants. Dieser Service muss natürlich organisiert werden und bringt einen dementsprechenden Aufwand mit sich. Es müssen Verhandlungen mit den Veranstaltern geführt werden, welche diese Sonderbehandlung dann umzusetzen haben. Zudem muss auch für die angebotenen Reisen oder Luxusartikel zum Sonderpreis permanent verhandelt, diskutiert und recherchiert werden.

Nun ist allerdings auch anzunehmen, dass sich die Restaurants und Reiseveranstalter sich diesen Exklusivitätsfaktor einiges kosten lassen. Dieser Gedanke heizt immer wieder die Notwendigkeit von Jahresgebühren in allen Dienstleistungsbranchen an. Muss der Service wirklich bezahlt werden oder ist dieser nicht unter Werbemaßnahmen zu verbuchen? Wie dem auch sei, die meisten Kreditkartenanbieter geben die Kosten an ihre Kunden weiter.

Dadurch kommt es, dass einerseits große Preisunterschiede für die Nutzung von Kreditkarten bestehen und es aber andererseits Kreditkartenanbieter gibt, die es schaffen, guten Service ohne die Erhebung von Jahresgebühren zu gewährleisten. Hier kann man sich überlegen, ob die Jahresgebühr nicht auch als Selektionskriterium dient, nur die zahlungsfähige Kundschaft an den extravaganten Angeboten teilhaben zu lassen.

2. Was gilt es zu beachten?

Werden Kreditkarten ohne Jahresgebühr angeboten, geht dies in der Regel mit weniger Service einher. Service betrifft jedoch nicht nur die fehlende VIP-Lounge während eines Fußballspiels, sondern eben auch den Service im ganz normalen Kreditkarten-Alltag. Plötzlich werden Kosten für Dinge verbucht, die eigentlich als selbstverständlich galten. Es gibt ein paar Faktoren, die bereits im Vorfeld zu betrachten sind und bei vielen Vergleichsportalen Beachtung finden. Ansonsten findet man Auskünfte zu diesen Faktoren auf der Homepage des Anbieters oder in dessen AGB.

![]() Ein wichtiger Faktor sind die Gebühren bei Bargeldabhebungen. Gerade bei Kreditkarten ohne Jahresgebühr finden sich hier oft überteuerte Abhebungsgebühren. Vom Grundsatz her war der Sinn und Zweck einer Kreditkarte auch das bargeldlose Zahlen. Doch in Zeiten, in denen das Reisen in ferne Länder immer einfacher wird, bietet sich die Kreditkarte als Barabhebungsmöglichkeit an.

Ein wichtiger Faktor sind die Gebühren bei Bargeldabhebungen. Gerade bei Kreditkarten ohne Jahresgebühr finden sich hier oft überteuerte Abhebungsgebühren. Vom Grundsatz her war der Sinn und Zweck einer Kreditkarte auch das bargeldlose Zahlen. Doch in Zeiten, in denen das Reisen in ferne Länder immer einfacher wird, bietet sich die Kreditkarte als Barabhebungsmöglichkeit an.

Abhebungsgebühren von mindestens 5 Euro, wie bei der Hanseatic Bank Genial Card oder sogar von mindestens 5,75 Euro, wie bei der Santander Sunny Card gelten als teuer. Zudem muss berücksichtigt werden, wo die Bargeldauszahlungen überall möglich sind. Nur im Inland, im europäischen Ausland oder ist eine Barabhebung sogar weltweit möglich? Hier muss dann die Kostenstruktur erneut beachtete werden.

Ein weiteres wichtiges Thema sind die Zinszahlungen für den Kredit. Zunächst werden keine Zinsen erhoben, solange der Kredit zum Abrechnungszeitpunkt bezahlt wird. Es gibt jedoch Institutionen, die bereits ab dem 31. Tag Zinsgebühren erheben. In der Regel beginnt dies erst nach fünf bis acht Wochen. Ein weiterer interessanter Punkt bei dem Thema ist die Höhe dieser Zinsen. Während ein effektiver Jahreszins von 8 Prozent noch in Ordnung ist, ist ein Zins von 18 Prozent schon sehr hoch.

Vor der Zahlung von Fremdwährungsgebühren werden die wenigsten Kreditkartennutzer herkommen. Diese werden erhoben, wenn Zahlungen in einer anderen Währung als der Kontowährung getätigt werden oder im Ausland Geld abgehoben wird. Hiermit wird der Aufwand der Umrechnung bezahlt. In Zeiten der Automatisierung sind diese Beträge zwar auch eher fraglich, aber trotzdem noch Gang und gebe.

Bonussysteme können die Jahresgebühr ausgleichen

Die Bonus-, Cashback- oder PayPal-Systeme sind eine Möglichkeit, um bereits bezahlte Jahresgebühren zurückerstattet zu bekommen oder sich die Zahlung im Folgejahr zu ersparen. Hierbei werden die Umsätze der Kreditkarte bewertet und belohnt. So bieten einige Anbieter ab einer gewissen Gesamtsumme keine Jahresgebühren mehr zahlen zu müssen. Andere sammeln PayBack-Punkte pro Überweisung, welche später in Sachwerten eingelöst werden können. Möglich ist auch die Gutschrift eines bestimmten Betrags pro Überweisung. Dies bietet zum Beispiel die Consorsbank bei ihrer Visa classic mit einem Bonus von 10 Cent pro Kartenzahlung.

Ein wichtiges Thema ist auch die Anzahl der Kreditkarten. Egal ob Paare im privaten Bereich oder Mitarbeiter zum Firmenkonto, oft ist es notwendig, dass mehrere Personen Zugang zur Kreditkarte haben. Da die Kreditkarte aber personengebunden ist, werden mehrere Kreditkarten zu ein und demselben Konto benötigt. Diese werden dann oft gegen eine Gebühr angefertigt. Einige Anbieter bieten sie jedoch auch ohne eine Jahresgebühr entrichten zu müssen umsonst an.

3. Kreditkarte ohne Jahresgebühr immer sinnvoll?

![]() Grundsätzlich ist eine Kreditkarte und Jahresgebühr für die Kunden immer interessant, denn sie spart natürlich Kosten. Allerdings kann sich eine Kreditkarte mit einer jährlichen Gebühr auch bezahlt machen. Mittlerweile gibt es zahlreiche Anbieter, die nicht nur eine klassische Kreditkarte, sondern eine Karte mit vielen Funktionen anbieten. Dazu gehören beispielsweise zusätzliche kostenfreie Versicherungsleistungen, Bonusprogramme oder mehr. Diese Leistungen müssen die Kreditkartenbesitzer nicht extra bezahlen, sondern sie werden der jährlichen Gebühr mit berücksichtigt. In Einzelfällen kann sich deshalb lohnen, auf eine Kreditkarte ohne Jahresgebühr zu verzichten und stattdessen zum gebührenpflichtigen Kartenmodell zugreifen. Vor allem für Karteninhaber, die viel im Ausland unterwegs sind, kann sich solch ein Angebot wirklich rechnen. Häufig werden vor allem Reisekrankenversicherungen oder Reiserücktrittsversicherung in solch einem Versicherungspaket inkludiert. Damit sparen sich die Kartennutzer zusätzlich den Abschluss einer solchen Versicherung.

Grundsätzlich ist eine Kreditkarte und Jahresgebühr für die Kunden immer interessant, denn sie spart natürlich Kosten. Allerdings kann sich eine Kreditkarte mit einer jährlichen Gebühr auch bezahlt machen. Mittlerweile gibt es zahlreiche Anbieter, die nicht nur eine klassische Kreditkarte, sondern eine Karte mit vielen Funktionen anbieten. Dazu gehören beispielsweise zusätzliche kostenfreie Versicherungsleistungen, Bonusprogramme oder mehr. Diese Leistungen müssen die Kreditkartenbesitzer nicht extra bezahlen, sondern sie werden der jährlichen Gebühr mit berücksichtigt. In Einzelfällen kann sich deshalb lohnen, auf eine Kreditkarte ohne Jahresgebühr zu verzichten und stattdessen zum gebührenpflichtigen Kartenmodell zugreifen. Vor allem für Karteninhaber, die viel im Ausland unterwegs sind, kann sich solch ein Angebot wirklich rechnen. Häufig werden vor allem Reisekrankenversicherungen oder Reiserücktrittsversicherung in solch einem Versicherungspaket inkludiert. Damit sparen sich die Kartennutzer zusätzlich den Abschluss einer solchen Versicherung.

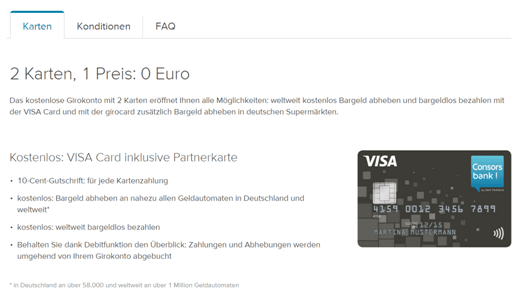

Bonusprogramme für Kreditkarte mit Gebühren

Die Besitzer einer Kreditkarte können auch häufig von speziellen Bonusangeboten partizipieren oder sich einen Kostenvorteil sichern. Einige Karten werden in Kooperation mit anderen Partnern (beispielsweise Tankstellen) angeboten. Wer die Kreditkarte wie die Zahlung bei diesen Partnern nutzt, spart gleich doppelt. Solch einen Vorteil gibt es häufig bei der Visa Kreditkarte ohne Jahresgebühr oder der MasterCard ohne Jahresgebühr nicht.

Oftmals kann sich eine Kreditkarte mit Jahresgebühr wirklich bezahlt machen. Solche Karten beinhalten meist verschiedene Zusatzfunktionen, wie beispielsweise Versicherungen oder besondere Boni.

Die Kreditkarten-Empfehlung von Miles & More

4. Welche Visa Kreditkarte ohne Jahresgebühr gibt es?

![]() Es gibt verschiedene Kreditkarten, der nicht nur zwischen Visa und Mastercard besteht ein Unterschied. Auch bei den verschiedenen Kartenmodellen gibt es durchaus Differenzen. Die klassische Kreditkarte ist wohl gegenwärtig ein besonders gebräuchliches Zahlungsmittel. Die Karteninhaber erhalten damit einen individuellen Verfügungsrahmen in Abhängigkeit ihrer Bonität und können die Karte nach Lust und Laune für Einkäufe jeglicher Art nutzen. Einmal im Monat erfolgt dann Addition der Beträge und sie werden vom Referenzkonto des Karteninhabers abgebucht. Einige Kreditkarten besitzen auch eine Teilzahlungsfunktion, sodass die Rückzahlung mit monatlichen Raten individuell oder zum vorher festgesetzten Mindestbetrag erfolgt.

Es gibt verschiedene Kreditkarten, der nicht nur zwischen Visa und Mastercard besteht ein Unterschied. Auch bei den verschiedenen Kartenmodellen gibt es durchaus Differenzen. Die klassische Kreditkarte ist wohl gegenwärtig ein besonders gebräuchliches Zahlungsmittel. Die Karteninhaber erhalten damit einen individuellen Verfügungsrahmen in Abhängigkeit ihrer Bonität und können die Karte nach Lust und Laune für Einkäufe jeglicher Art nutzen. Einmal im Monat erfolgt dann Addition der Beträge und sie werden vom Referenzkonto des Karteninhabers abgebucht. Einige Kreditkarten besitzen auch eine Teilzahlungsfunktion, sodass die Rückzahlung mit monatlichen Raten individuell oder zum vorher festgesetzten Mindestbetrag erfolgt.

Prepaid Kreditkarte ohne Jahresgebühr

Für alle Kartennutzer, die sich eine Kostenkontrolle wünschen und dennoch auf den Komfort der Kartenzahlung nicht verzichten wollen, gibt es die Prepaid Kreditkarte ohne Jahresgebühr. Sie funktioniert wie eine klassische Kreditkarte, allerdings müssen die Kunden hier zuerst das benötigte Guthaben einzahlen, um es dann wieder ausgeben zu können. Auf diese Weise werden sie eigenen Finanzen im Blick behalten und die Überschuldung droht nicht. Die Prepaid Kreditkarte und Jahresgebühr hat noch einen weiteren Vorteil: Sie kann auch an Kunden mit einer negativen SCHUFA oder Minderjährige ausgegeben werden. Da die Kartenbesitzer selbst in Guthaben einzahlen, besteht auch das Risiko einer nicht realisierten Rückzahlung nicht. Allerdings werden natürlich auch für diese Guthaben-Karten Kosten erhoben. Meist wird der Betrag jährlich berechnet und liegt bei ca. 50 Euro. Auch eine Kreditkarte ohne Jahresgebühr ohne Girokonto ist grundsätzlich möglich. Allerdings ist die Auswahl der Anbieter im Vergleich zur klassischen Kreditkarte deutlich eingeschränkt.

Es gibt verschiedene Kreditkarten-Arten. Weit verbreitet ist vor allem die klassische Kreditkarte, welche die Inhaber mit einem Verfügungsrahmen ausstattet und bei der eine monatliche Abbuchung (manchmal auch Teilzahlung) erfolgt. Als Alternative gibt es auch die Guthaben-Kreditkarten, die volle Kontrolle über die Ausgaben bieten.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de5. kann ich bei der Kreditkarte mein Design selbst bestimmen?

![]() Die Kreditkarten von heute haben bereits von Haus aus ein ansprechendes Design. Viele Banken setzen auf ihre eigene Gestaltung und haben die Kreditkarten ohne Jahresgebühr in ihren eigenen Firmenfarben kreiert. Dabei sind den Ideen kaum Grenzen gesetzt, wenn man sich den Vergleich der einzelnen Karten anschaut. Die Kunden haben die Auswahl aus unauffälligen oder auffälligen Karten und können sich zwischen verschiedenen Designs und Anbietern entscheiden. Wer jedoch die Kreditkarte einer bestimmten Bank nutzen möchte, hat häufig eine geringere Auswahl, denn meist werden hier nur verschiedene Karten mit Serviceleistungen angeboten. Dabei kommen vor allem die goldenen oder silbernen Kreditkarten und Jahresgebühr häufig zum Einsatz.

Die Kreditkarten von heute haben bereits von Haus aus ein ansprechendes Design. Viele Banken setzen auf ihre eigene Gestaltung und haben die Kreditkarten ohne Jahresgebühr in ihren eigenen Firmenfarben kreiert. Dabei sind den Ideen kaum Grenzen gesetzt, wenn man sich den Vergleich der einzelnen Karten anschaut. Die Kunden haben die Auswahl aus unauffälligen oder auffälligen Karten und können sich zwischen verschiedenen Designs und Anbietern entscheiden. Wer jedoch die Kreditkarte einer bestimmten Bank nutzen möchte, hat häufig eine geringere Auswahl, denn meist werden hier nur verschiedene Karten mit Serviceleistungen angeboten. Dabei kommen vor allem die goldenen oder silbernen Kreditkarten und Jahresgebühr häufig zum Einsatz.

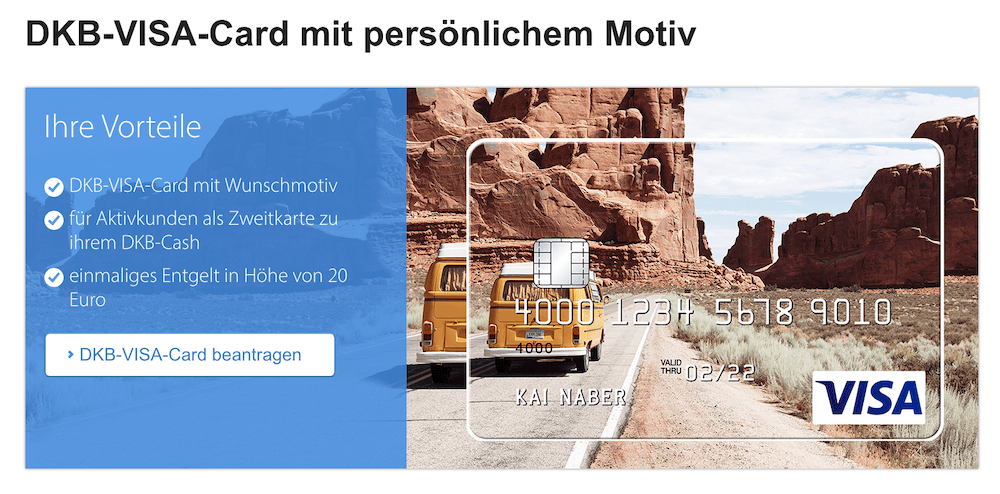

Individuelles Design mit Aufpreis möglich

Es gibt jedoch immer mehr Möglichkeiten, dass die Kunden ihre Kreditkarte nach eigenen Wünschen gestalten können. Häufig werden dafür bereits vorgefertigten Motive zur Auswahl geboten. Die Kreditkarteninhaber können jedoch bei einigen Anbietern auch ihr eigenes Foto oder eigenes Design hochladen und die Karte damit verschönern. Dieser Service ist jedoch kostenpflichtig, auch bei einer Kreditkarte ohne Jahresgebühr. Wer sich jedoch eine Freude machen möchte und eine individuelle Kreditkarte bevorzugen, für den gibt es verschiedene Gestaltungsmöglichkeiten. Die Kosten für die individuelle Anfertigung können jedoch erfahrungsgemäß variieren. Einige Kreditkartenherausgeber halten die Kosten niedrig (beispielsweise 10 Euro), andere wiederum berechnen etwas mehr. Um eine geeignete Karte mit individuellem Design und möglichst geringe Zusatzkosten zu finden, kann ein Vergleich der Kreditkartenanbieter weiterhelfen.

Bei manchen Kreditkarten ohne Jahresgebühr lässt sich das Design individualisieren. Dafür haben die Kunden verschiedene Möglichkeiten. Allerdings ist dieser beliebte Service nicht kostenfrei, sondern die Kunden müssen einmalig einen Betrag von ca. 10 Euro dafür zahlen.

Die DKB-VISA-Card ist auch mit persönlichem Motiv verfügbar

6. erfolgt eine SCHUFA-Abfrage bei der Kreditkarte ohne Jahresgebühr?

![]() Ob bei der Kreditkarte ohne Jahresgebühr eine Abfrage bei der SCHUFA gemacht wird oder nicht, hängt vom jeweiligen Anbieter ab. Geht es dabei um eine konventionelle Kreditkarte (mit Verfügungsrahmen), so wird in der Regel die Bonitätsprüfung durch die SCHUFA-Daten eingeholt. Möchten die Kunden jedoch eine Prepaid Kreditkarte ohne Jahresgebühr beantragen, erfolgt die Abfrage bei der SCHUFA nicht. Allerdings werden auch diese Vertragsdaten an die Auskunftsdatei übermittelt. Dies ist völlig normal, da sämtliche Informationen rund um das Zahlungsverhalten und bestehende Verträge bei der SCHUFA gespeichert sind. Die bloße Datenübermittlung hat jedoch keine Auswirkungen auf die interne Bewertung. Nur, wer in Zahlungsrückstand gerät oder anderweitig negativ bei seinen Vertragspartnern auffällt, erhält einen Vermerk in der SCHUFA. Deshalb kann es mit dieser negativen SCHUFA auch dazu kommen, dass eine Kreditkarte ohne Jahresgebühr abgelehnt wird.

Ob bei der Kreditkarte ohne Jahresgebühr eine Abfrage bei der SCHUFA gemacht wird oder nicht, hängt vom jeweiligen Anbieter ab. Geht es dabei um eine konventionelle Kreditkarte (mit Verfügungsrahmen), so wird in der Regel die Bonitätsprüfung durch die SCHUFA-Daten eingeholt. Möchten die Kunden jedoch eine Prepaid Kreditkarte ohne Jahresgebühr beantragen, erfolgt die Abfrage bei der SCHUFA nicht. Allerdings werden auch diese Vertragsdaten an die Auskunftsdatei übermittelt. Dies ist völlig normal, da sämtliche Informationen rund um das Zahlungsverhalten und bestehende Verträge bei der SCHUFA gespeichert sind. Die bloße Datenübermittlung hat jedoch keine Auswirkungen auf die interne Bewertung. Nur, wer in Zahlungsrückstand gerät oder anderweitig negativ bei seinen Vertragspartnern auffällt, erhält einen Vermerk in der SCHUFA. Deshalb kann es mit dieser negativen SCHUFA auch dazu kommen, dass eine Kreditkarte ohne Jahresgebühr abgelehnt wird.

Visa Kreditkarte ohne Jahresgebühr ohne SCHUFA nicht möglich

Es gibt immer wieder verschiedene Anzeigen, die damit werben, dass die Kreditkarten ohne SCHUFA angeboten werden. Das stimmt zwar, allerdings nur bedingt. Zwar erfolgt keine Überprüfung bei der SCHUFA, aber die Daten werden dennoch übermittelt. Wer solche Anzeigen liest, sollte vorsichtig sein. Oftmals geht es dabei vor allem um Kreditkarten oder Anbieter, die mit der Not der Kunden etwas mehr Geld verdienen möchten. Solche vermeintlich SCHUFA-freien Kreditkarten sind häufig viel teurer und werden gar nicht ohne Jahresgebühr angeboten. Um dieser Kostenfalle zu entgehen, reicht es meist schon aus, wenn die Kunden eine Guthaben-Kreditkarte ohne Jahresgebühr beim Anbieter ihrer Wahl beantragen.

Eine SCHUFA-Abfrage wird nicht bei allen Kreditkarten gemacht. Sie dient ausschließlich der Bonitätsprüfung und erfolgt bei den konventionellen Kreditkarten. Allerdings findet auch bei dem Antrag der Guthaben-Karten immer eine Übermittlung der Daten statt, wenngleich es keine Prüfung der Bonität gibt.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de7. Was passiert, wenn die Jahresgebühr entfällt?

![]() Die Antwort ist von der Lebenssituation abhängig. Inzwischen haben die Finanzdienstleister den Wert der Jugend erkannt. Das bedeutet, dass bereits in frühen Jahren Kundenakquise betrieben wird, indem Schüler, Studenten und junge Familien sehr viel Service für wenig Geld bekommen. So werden diesen Personenkreisen Kreditkarten zum Nulltarif gewährt und trotzdem haben sie die Möglichkeit im Ausland kostenlos Bargeld abheben zu können.

Die Antwort ist von der Lebenssituation abhängig. Inzwischen haben die Finanzdienstleister den Wert der Jugend erkannt. Das bedeutet, dass bereits in frühen Jahren Kundenakquise betrieben wird, indem Schüler, Studenten und junge Familien sehr viel Service für wenig Geld bekommen. So werden diesen Personenkreisen Kreditkarten zum Nulltarif gewährt und trotzdem haben sie die Möglichkeit im Ausland kostenlos Bargeld abheben zu können.

Ab einem gewissen Lebensalter haben solche Konditionen jedoch Konsequenzen: Je weniger es kostet, umso weniger Service gibt es! Wie oben bereits erwähnt kann man oftmals durch fleißige Ausnutzung des Kreditlimits bei gleichzeitiger pünktlicher Rückzahlung das Entrichten einer Jahresgebühr einsparen.

8. Das Fazit: Entweder Jahresgebühr oder Zusatzleistungen

![]() In den meisten Fällen ist die Jahresgebühr direkt mit dem Nutzen an Zusatzleistungen verknüpft. Wie diese Zusatzleistungen aussehen und in welcher Höhe sie sind, ist vom jeweiligen Anbieter abhängig. Grundsätzlich können ein paar Richtwerte gegeben werden, ab wann eine zusätzliche Gebühr als hoch oder angemessen einzuschätzen ist.

In den meisten Fällen ist die Jahresgebühr direkt mit dem Nutzen an Zusatzleistungen verknüpft. Wie diese Zusatzleistungen aussehen und in welcher Höhe sie sind, ist vom jeweiligen Anbieter abhängig. Grundsätzlich können ein paar Richtwerte gegeben werden, ab wann eine zusätzliche Gebühr als hoch oder angemessen einzuschätzen ist.

Fällt die Jahresgebühr weg, wird jede zusätzliche Leistung extra berechnet, solange kein Sonderfall in Form von Studium vorliegt. Daher gilt es im Vorfeld, sich genau zu überlegen, welche Ansprüche man an eine Kreditkarte hat. Soll die Kreditkarte nur für den Zahlungsverkehr im deutschen Online-Handel genutzt werden, darf man sich auf die Suche nach der günstigsten Gebührenstruktur machen. Sobald auch Service erwartet wird und im Ausland Abbuchungen geplant sind, ist es ratsam, sich mit einer Jahresgebühr abzufinden, die eventuell durch starke Nutzung aufgehoben werden kann.

dkbWeiter zum Kreditkarten Testsieger: www.dkb.de

- Kredit von Privat: Eine Alternative zum Bankkredit? - 5. August 2019

- Kredit berechnen: Einfluss der Zinsen auf Kreditkosten - 5. August 2019

- Günstige Kreditkarte - 1. August 2019

- kostenlose DKB VISA-Card

- Kreditkarte mit Tagesgeldkontofunktion

- weltweit kostenlos bezahlen